Thị trường chuỗi bán lẻ dược phẩm đang chứng kiến bức tranh “kẻ cười người khóc” khi doanh thu của Pharmacity trong năm 2023 cán mốc 5.000 tỷ đồng, đứng thứ 2 thị trường nhưng trái ngược với mức lãi trăm tỷ của “ông lớn” Long Châu thì Pharmacity lại lỗ ròng hơn 900 tỷ đồng.

Thị trường bán lẻ dược phẩm Việt Nam đã chứng kiến sự tăng trưởng mạnh mẽ, đặc biệt từ khi đại dịch Covid-19 bùng phát. Người dân ngày càng quan tâm và sẵn sàng chi trả nhiều hơn cho các dược phẩm bảo vệ sức khỏe. Bên cạnh đó, sự chuyển dịch sang cơ cấu dân số già cũng khiến nhu cầu sử dụng dược phẩm gia tăng đặc biệt là khi tuổi già thường đi kèm với nhiều vấn đề sức khỏe.

Dẫn số liệu từ Cục Quản lý Dược (thuộc Bộ Y tế), Vietdata cho biết, thị trường dược phẩm Việt Nam hiện có giá trị khoảng 7 tỷ USD. Một số ước tính khác cũng chỉ ra quy mô tương tự trong đó 70% thuộc về kênh đấu thầu bệnh viện.

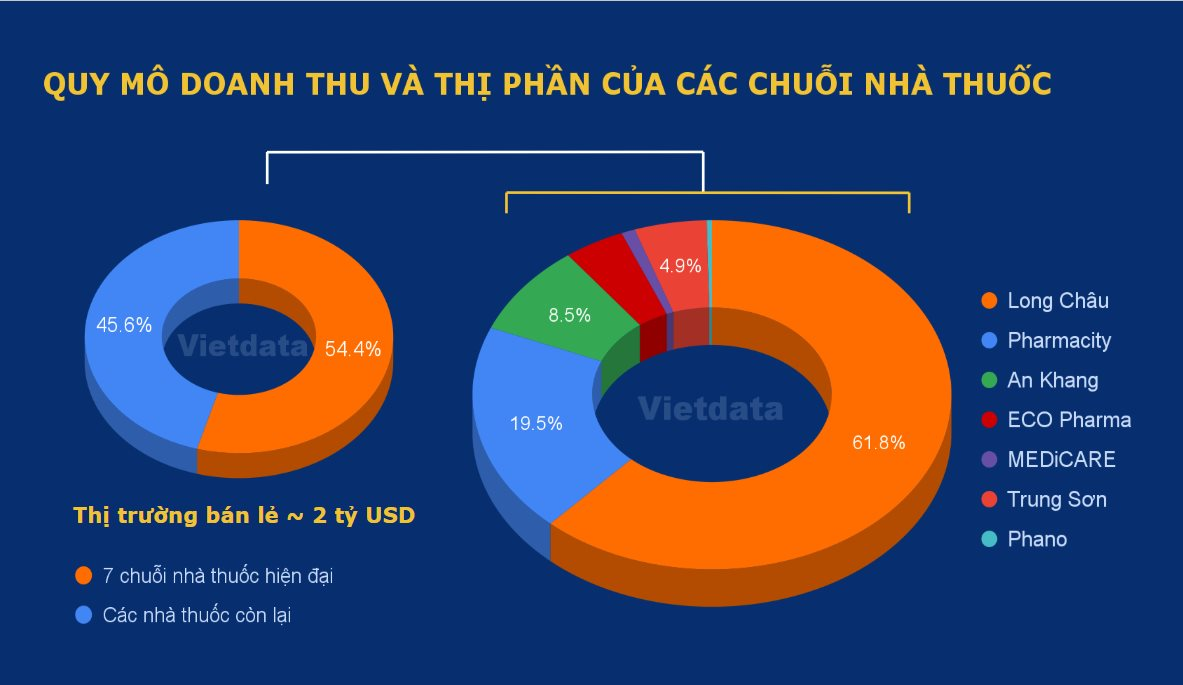

Theo đó, thị trường bán lẻ với 60,000 nhà thuốc chiếm khoảng 2 tỷ USD còn lại. Trong số đó, 7 chuỗi nhà thuốc hiện đại, với hơn 3,000 cửa hàng và tổng doanh thu đạt 1.1 tỷ USD, chiếm hơn 50% thị phần bán lẻ dược phẩm của tổng số 60,000 nhà thuốc trên toàn quốc. Thị trường này dự kiến sẽ mở rộng đến quy mô hàng chục tỷ USD, khẳng định tiềm năng phát triển bền vững của ngành.

Các chuỗi nhà thuốc kinh doanh trên 2 kênh là ETC (thuốc kê đơn) và OTC (thuốc không kê đơn). Kênh OTC thường thấy là điểm đến đầu tư hấp dẫn được nhiều chuỗi ưu tiên do không bị giới hạn bởi quy trình kê đơn và có biên lợi nhuận cao hơn. Người tiêu dùng cũng ưa chuộng vì tính nhanh chóng và tiện lợi.

Dù có tiềm năng phát triển và dư địa lớn nhưng không phải doanh nghiệp nào tham gia thị trường chuỗi bán lẻ dược phẩm cũng sớm thu về “trái ngọt”.

Nguồn: Vietdata

Pharmacity lỗ lớn dù doanh thu đứng thứ 2 thị trường

Pharmacity đã từng là chuỗi bán lẻ dược phẩm hàng đầu tại Việt Nam, nổi bật với tốc độ phát triển nhanh chóng và tham vọng đạt 5,000 nhà thuốc vào năm 2025. Tuy nhiên, sau giai đoạn tăng trưởng nóng, chuỗi này gặp thách thức trong việc duy trì vị thế dẫn đầu.

Nguồn: Vietdata

Mở rộng nhanh chóng đã dẫn đến những vấn đề về hiệu suất, chuỗi phải đóng cửa các chi nhánh không hiệu quả, hiện tại quy mô còn 921 nhà thuốc. Vị thế dẫn đầu của Pharmacity đã thuộc về tay chuỗi Long Châu. Đơn vị này gặp nhiều khó khăn trong việc điều chỉnh giá cả sản phẩm và đảm bảo lượng thuốc dự trữ đúng và đủ.

Từ năm 2022, Pharmacity đã trải qua nhiều lần thay đổi vị trí Tổng giám đốc, điều này đã ít nhiều có ảnh hưởng đến chiến lược hoạt động của chuỗi. Để khắc phục những hạn chế, Pharmacity đã tích cực điều chỉnh chiến lược giá và chiến lược đa dạng hóa danh mục sản phẩm, đẩy mạnh dịch vụ thuốc kê đơn. Trải qua khủng hoảng kép từ nền kinh tế cho đến nội bộ doanh nghiệp, Pharmacity lại thêm một năm tài chính ảm đạm.

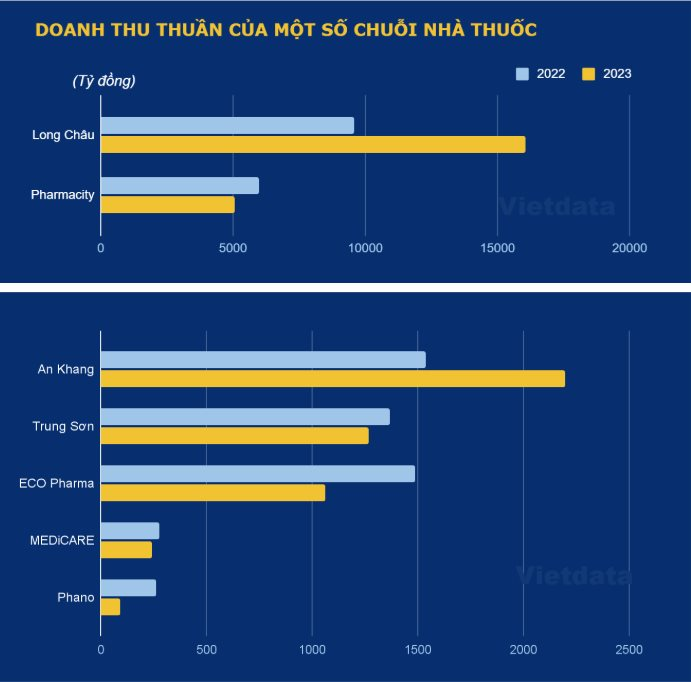

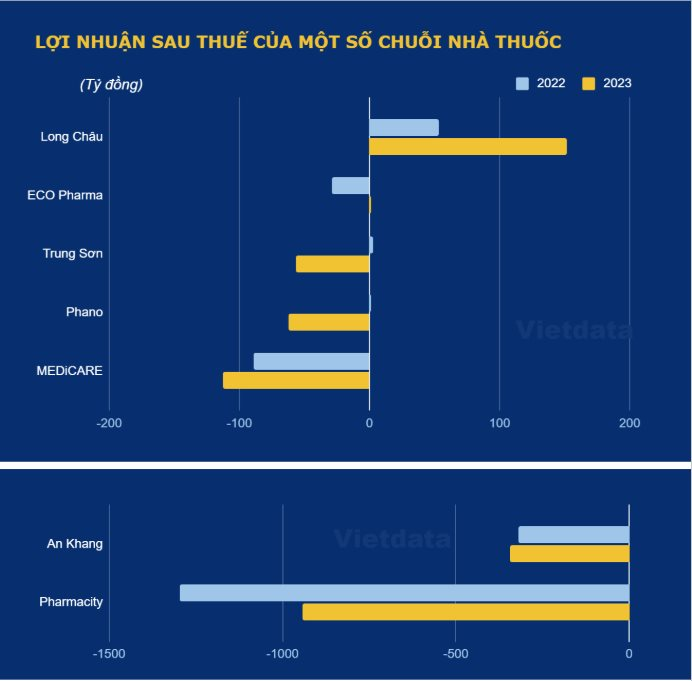

Theo Vietdata, trong năm 2022, doanh thu đã giảm đi khoảng 15% so với năm trước do chuỗi này đã đóng cửa gần 200 chi nhánh cho đến thời điểm báo cáo. Với hơn 900 nhà thuốc vào cuối 2023, trung bình mỗi nhà thuốc tạo ra doanh thu 450 triệu đồng/tháng. Đáng nói, dữ liệu từ Vietdata cũng cho thấy, năm 2023, dù các chi nhánh không hiệu quả đã được loại bỏ song chuỗi này vẫn ghi nhận khoản lỗ ròng hơn 900 tỷ đồng. Sau 2 năm liền báo lỗ khủng và thay “ghế nóng” liên tục, hiện nay, CEO Pharmacity đang khẳng định quyết tâm tìm lại vị thế và chinh phục khách hàng.

Nguồn: Vietdata

Long Châu vững ngôi đầu

Theo BCTC Hợp nhất Q3/2024 do FRT công bố, chuỗi dược phẩm Long Châu ghi nhận doanh thu lũy kế đến hết quý III/2024 đạt 18,006 tỷ đồng, tăng 62% so với cùng kỳ năm trước, đóng góp 63% doanh thu cho công ty mẹ. Hiện tại, Long Châu sở hữu hơn hệ thống hơn 1,800 nhà thuốc, với doanh thu trung bình 1.1 tỷ đồng/tháng/nhà thuốc, con số này cải thiện đáng kể so với cuối năm 2023.

Long Châu, thuộc FPT Retail (FRT), là một trong những hệ thống bán lẻ dược phẩm lớn nhất và tăng trưởng nhanh nhất tại Việt Nam. Năm 2016, chuỗi này có 185 nhà thuốc và đã tăng gấp 10 lần sau 8 năm. Hiện tại, hệ thống đã mở rộng lên hơn 1,800 nhà thuốc và đặt mục tiêu đến mốc 2,500 - 3,000 nhà thuốc.

Nhờ chiến lược phủ rộng khắp 63 tỉnh thành, Long Châu luôn đạt được doanh số dẫn đầu. Dù phải cạnh tranh gay gắt, Long Châu vẫn chiếm lĩnh thị phần nhờ đẩy mạnh kinh doanh biệt dược và thuốc kê đơn ngoài kênh OTC quen thuộc. Long Châu đã trở thành điểm đến quen thuộc ở các thành phố lớn.

Long Châu còn mở rộng sang dịch vụ Trung tâm tiêm chủng, kết hợp tốt với mô hình nhà thuốc giúp tối ưu hiệu quả hoạt động. Hiện tại, Long Châu sở hữu 124 trung tâm tiêm chủng trên cả nước. FRT kỳ vọng phát triển FPT Long Châu thành một hệ sinh thái chăm sóc sức khỏe toàn diện. Để thực hiện điều này, FRT dự định huy động vốn thông qua chào bán riêng lẻ 10% cổ phần Long Châu.

Về kết quả kinh doanh, Vietdata đánh giá, Long Châu ngày càng bộc lộ hiệu quả của một chuỗi nhà thuốc đầu ngành. Năm 2023 khả quan với doanh thu tăng 67% so với cùng kỳ, chạm mốc 16,000 tỷ đồng.

Theo đó, trung bình mỗi nhà thuốc đem về 0.9 tỷ đồng/tháng với hệ thống 1,500 nhà thuốc vào cuối năm 2023. Bất chấp khó khăn chung của nền kinh tế, chuỗi này vẫn tăng trưởng tốt. Lợi nhuận đã tăng gấp đôi so với năm trước và đứng đầu ngành. Kết quả kinh doanh này cho thấy mô hình kinh doanh của Long Châu rất hữu hiệu, dù chi phí tăng do mở nhiều chi nhánh song vẫn lãi đậm.

An Khang - con cưng của Thế giới di động vẫn báo lỗ

An Khang là chuỗi nhà thuốc được Thế Giới Di Động mua lại từ năm 2017 và sở hữu hoàn toàn vào năm 2021.Trước đây, MWG từng đặt mục tiêu mở rộng An Khang lên 2,000 nhà thuốc, nhưng kế hoạch này khó khả thi khi số lượng chi nhánh đang giảm dần.

Kể từ đầu năm 2024, An Khang đã đóng cửa 200 chi nhánh, chỉ còn 326 nhà thuốc hoạt động. Dự kiến, chuỗi này sẽ thu hẹp xuống còn 300 nhà thuốc. Tính đến cuối Q3/2024, An Khang vẫn ghi nhận lỗ ròng 320 tỷ đồng mặc dù đã điều chỉnh quy mô hoạt động.

Theo Vietdata, vị trí cửa hàng không hẳn là nguyên nhân khiến An Khang yếu thế vì bộ 3 An Khang - Long Châu - Pharmacity thường xuyên nằm trên cùng một tuyến đường. Các cửa hàng của An Khang chưa được tối ưu hóa cách thức bố trí cũng như diện tích hẹp, danh mục sản phẩm kém đa dạng khiến khách hàng khó dành sự ưu tiên hơn so với 2 chuỗi còn lại.

Dữ liệu từ Vietdata cho thấy công tác cắt giảm cửa hàng cho thấy hiệu quả kinh doanh của An Khang vẫn chưa khả quan. Trước đó doanh thu của An Khang vẫn còn khá khiêm tốn, đến năm 2023 mới được cải thiện với mức tăng 43% - chạm mốc 2,200 tỷ đồng. Trung bình mỗi nhà thuốc đem về cho An Khang khoảng 350 triệu đồng/tháng, dù cải thiện so với cùng kỳ nhưng vẫn chưa giúp An Khang hòa vốn.

Doanh thu tăng trưởng nhưng lợi nhuận vẫn là điểm tối trong bức tranh tài chính của An Khang. Dù không mở mới nhà thuốc song chi tiêu nâng cấp danh mục, hình ảnh thương hiệu, hàng tồn kho, chi phí tiếp thị cũng đã ăn mòn hết lợi nhuận. Cuối năm 2023, chuỗi vẫn báo lỗ hơn 340 tỷ đồng. SSI dự báo An Khang sẽ còn thua lỗ trong ít nhất 2 năm nữa dù doanh thu sẽ có sự cải thiện.