Công ty chứng khoán vừa đưa ra khuyến nghị về hai cổ phiếu bất động sản KBC và HDG với nhiều tiềm năng tăng giá trong thời gian tới.

Nhận định đầu tư

Chứng khoán Yuanta Việt Nam (YSVN): Thị trường có thể sẽ quay trở lại đà tăng trong phiên 4/12 và chỉ số VN-Index có thể sẽ kiểm tra ngưỡng kháng cự 1.260 điểm.

Đồng thời, thị trường có thể sẽ sớm kết thúc giai đoạn tích lũy ngắn hạn trong 1-2 phiên tới cho nên Yuanta kỳ vọng thanh khoản có thể sớm gia tăng trở lại. Ngoài ra, chỉ báo tâm lý ngắn hạn tiếp tục tăng cho thấy rủi ro ngắn hạn vẫn ở mức thấp và cơ hội mua mới gia tăng.

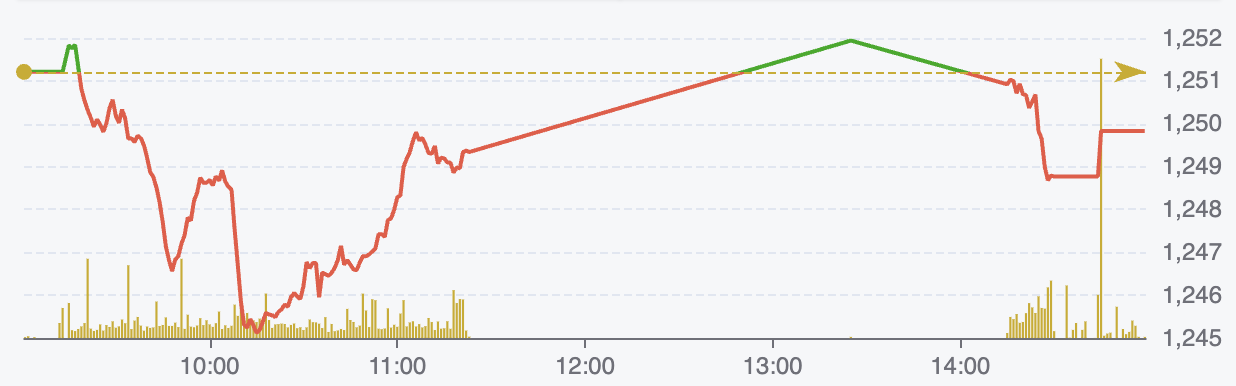

Diễn biến chỉ số VN-Index ngày 3/12 (Nguồn: FireAnt).

Chứng khoán Sài Gòn - Hà Nội (SHS): VN-Index sau giai đoạn phục hồi, đang chuyển sang trạng thái tích lũy trên vùng hỗ trợ quanh 1.235 điểm và kháng cự quanh 1.260 điểm. Đây là vùng kháng cự rất mạnh, quan trọng hiện nay.

Xu hướng của VN-Index chỉ có thể tích cực, tăng trưởng trở lại khi vượt lên vùng giá này với thanh khoản gia tăng tốt.

Chứng khoán Vietcombank (VCBS): VN-Index vẫn đang kiểm tra lại động lực trong vùng 1.240 - 1.250. Trong khi áp lực bán gia tăng, lực cầu bắt đáy vẫn có sự chờ đợi và sẵn sàng tham gia giải ngân, cùng với đó dòng tiền duy trì diễn biến phân hóa nên kỳ vọng thị trường sẽ sớm lấy lại cân bằng để hướng lên những mốc điểm cao hơn.

Nhà đầu tư ưu tiên chiến lược đầu tư ngắn hạn, đồng thời tận dụng các nhịp rung lắc trong các phiên tới để gia tăng tỉ trọng ở mức giá chiết khấu tốt đối với cổ phiếu có tín hiệu kiểm định hỗ trợ thành công và thu hút lực cầu giải ngân trở lại.

Khuyến nghị đầu tư

- KBC (Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP): Chờ bán.

Hải Phòng tiếp tục là địa phương dẫn đầu về thu hút vốn FDI trong 10 tháng đầu năm 2024, điều này tác động tích cực đến triển vọng của Kinh Bắc trong thời gian tới, đặc biệt khi dự án Tràng Duệ 3 dự kiến sẽ được chấp thuận chủ trường đầu tư vào cuối năm 2024 và mở bán vào năm 2025.

Bên cạnh đó công ty vừa ra nghị quyết về việc phát hành 250 triệu cổ phiếu riêng lẻ cho các nhà đầu tư chứng khoán chuyên nghiệp. Theo đó giá phát hành là 80% trung bình giá thị trường 30 phiên tại thời điểm phát hành và không thấp hơn 16,200 (là giá trị sổ sách của công ty tại thời điểm cuối quý III/2024).

TCBS khuyên nhà đầu tư tiếp tục nắm giữ chờ cơ hội chốt lời.

- HDG (CTCP Tập đoàn Hà Đô): Chờ bán.

Công ty dự kiến có thể mở bán giai đoạn 3 dự án Hà Đô Charm Villa cuối quý IV/2024, với sức nóng và tiềm năng của bất động sản khu vực phía Tây Hà Nội, TCBS cho rằng mức độ hấp thụ của dự án này tiếp tục duy trì ở mức tốt, tuy nhiên doanh thu đến từ dự án này chủ yếu sẽ được ghi nhận trong 2025.

Triển vọng của công ty trong năm 2025 sẽ tăng trưởng tốt ở cả 2 mảng chính là bất động sản (ghi nhận doanh thu dự án Hà Đô Charm Villa giai đoạn 3) và mảng điện (do năm sau dự kiến là chu kì Lanina tích cực cho mảng điện của Công ty).

TCBS khuyến nghị nhà đầu tư có thể tiếp tục nắm giữ.

- NTP (CTCP Nhựa Thiếu niên Tiền Phong): Mua. Giá mục tiêu 1 năm là 69.600 đồng/cổ phiếu, tăng 13% so với hiện tại.

Theo CTCK Mirae Asset, giá hạt nhựa sẽ duy trì ở mức thấp. Cụ thể, giá hạt nhựa PVC (chiếm 70% chi phí nguyên vật liệu) giảm hơn 9% so với cùng kỳ và ở vùng thấp nhất trong 8 năm do nguồn cung tăng mạnh trong khi nhu cầu tiêu thụ vẫn ở mức thấp do tình hình bất động sản Trung Quốc chưa có dấu hiệu khởi sắc, kèm sự giảm giá của dầu thô (chiếm 70% chi phí sản xuất hạt nhựa).

Trong ngắn hạn, giá PVC vẫn sẽ tiếp tục duy trì ở mức thấp do mâu thuẫn giữa cung cầu vẫn còn tiếp diễn khi tình hình bất động sản Trung Quốc hồi phục chậm, qua đó sẽ giúp biên lợi nhuận của Nhựa Thiếu niên Tiền Phong cải thiện.

Bên cạnh đó, mảng bất động sản dân dụng miền Bắc (thị phần chính của NTP) đang hồi phục khả quan.

Cụ thể theo CBRE, trong 9 tháng/2024 tổng nguồn cung chung cư mới để bán tại Hà Nội đã đạt hơn 19.000 căn, vượt qua toàn bộ nguồn cung của năm 2023 và đánh dấu nguồn cung mới lớn nhất trong 5 năm.

Năm 2025, sự phục hồi chung của nền kinh tế được kỳ vọng sẽ tạo ra động lực giúp thị trường bất động sản trở nên sôi động hơn. Ngoài ra, các dự án đầu tư công dự báo sẽ được thúc đẩy giải ngân mạnh hơn trong năm 2025. Qua đó, kỳ vọng sản lượng tiêu thụ ống nhựa sẽ cải thiện khi thị trường bất động sản khởi sắc.

Song song, NTP luôn duy trì chính sách chi trả cổ tức bằng tiền ổn định qua nhiều năm với tỉ suất cổ tức trung bình 7%/năm trong giai đoạn 2019-2023. Với triển vọng kinh doanh khả quan, Mirae Asset kỳ vọng NTP sẽ tiếp tục duy trì chính sách trả cổ tức bằng tiền mặt hấp dẫn trong thời gian tới.

Năm 2024, Mirae Asset dự phóng doanh thu của NTP đạt 5.438 tỷ đồng (tăng 5% so với năm trước) và lãi ròng đạt 725 tỷ đồng (tăng 30%).

Năm 2025 doanh thu ước đạt 5.869 tỷ đồng (tăng 8%), lãi ròng đạt 772 tỷ đồng (tăng 7%) do sản lượng tiêu thụ ước đạt 101.539 tấn (tăng 3%) trong năm 2024, và đạt 107.226 tấn (tăng 6%) trong năm 2025; biên lợi nhuận gộp đạt 30,7% năm 2024 và 30,2% năm 2025 với kỳ vọng giá hạt nhựa đầu vào ở mức thấp.

Mirae Asset ước tính EPS dự kiến cho năm 2025 đạt 5.420 đồng/cổ phiếu, tương ứng với mức P/E forward ở mức 11,1 lần.

Mirae Asset đánh giá cổ phiếu NTP tích cực nhờ: giá nguyên vật liệu đầu vào ở mức thấp; triển vọng từ việc bất động sản hồi phục; SCIC công bố danh sách thoái vốn đợt 2 năm 2024, theo đó dự kiến thoái 37,1% vốn tại NTP.

Trần Thị Tú Anh